しつこくご紹介してきたとおり、なにかというと韓国メディアでは「コリアディスカウント」を連呼しています。韓国企業の株価は「韓国企業だから」という理由で不当に低く評価されている、というわけです。

その理由だけで十分ではないか――という意見がなきにしもあらずですが、「韓国企業だからというのではない。そもそもファンダメンタルズが悪いんだ」というの指摘があります。

先に書いてしまいますが、この指摘は過去からずっとあるものです。

なぜかこの点については韓国メディアは報じず、「オレは悪くない。世界の評価が低い・不当だ」と「コリアディスカウント」を連呼するのです。いわば「差別されている」というわけです。

そんなことはありません。お金の世界では「市場」が評価を決めます。その評価はあらゆるデータを飲み込んで動いています。「韓国企業」だからという理由だけで市場価値が決まったりはしないのです。

しかし、ずばり指摘する記事が『毎日経済』に出ました。記事から一部を以下に引きます。

(前略)

ジョン・ウンジョ『マッキンゼー・アンド・カンパニー』シニアパートナーは、金融投資協会が主催した資本市場バリュエーションアップ国際セミナーで、「コリア・ディスカウント」現象は、単に韓国企業だから低評価を受けるのではなく、企業に投資された資金が適切に収益を上げていない実質価値の反映だと述べた。利益水準を考慮すれば、韓国株式の低いバリュエーションは「低評価」ではなく「適正評価」なのだ。

彼の分析によると、米国企業に投資された資本が20%余りの投資収益率を上げる時、韓国企業は5~8%の収益率しか出なかった。

(後略)⇒参照・引用元:『毎日経済』「」

ジョン・ウンジョさんは、「ROIC(投資資本利益率)」を挙げて他国市場との比較をしています。

「ROIC(投資資本利益率)」というのは「Return On Invested Capital」の略で、企業が事業活動のために投じた資本を使って、どのくらい利益を生み出したかを示す指標(INDEX)です。

ROIC = 税引後営業利益/投下資本(投下資本 = 有利子負債+株主資本) × 100(%表記)

で計算します。式を見ていただければ分かるとおり、簡単にいえば「ナンボ突っ込んでナンボ儲けたんや」を計算しているわけで、この%が高いほど「効率よく利益を上げた」ことを意味します。

で、韓国はどうなっているかというと……。

アメリカ合衆国:17.4%

日本:13.1%

台湾:9.9%

韓国:5.7%

※2023年基準:マッキンゼーの計算による

韓国政府も韓国への投資を呼びかけていますが、この数字を見る限り、世界の投資家が韓国市場に資金を入れるの望み薄墓――というわけです。面白いのは以下の部分です。

(前略)

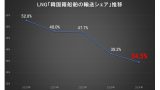

問題は、海外から韓国株式市場への資本流入もあまり期待できないという点だ。チョン・ウンジョ・シニアパートナーは、「MSCI(モルガン・スタンレー・キャピタル・インターナショナル)エマージング・マーケット・インデックスの主要国別重み付けを見ると、

中国・インド・台湾・韓国の順とし、

お金は動いているのに、私たちがそれを受け取っていない」と診断した。

(後略)

先日、韓国の先進国市場入りを門前払いした『MSCI』では、新興国市場(Emerging Markets)における重み付けを、中国⇒インド⇒台湾の順番にしており、実は韓国が一番軽いのです。

「ROIC」はファンダメンタルズを示す一例に過ぎません。コリアディスカウントには数字の裏付けがあるのです。MSCIが韓国市場を「軽く」見るのは当然です。

韓国の投資家もばかではありません。儲からないところにお金を置いておいても仕方ありませんから、どんどん海外に資金を移しています。

韓国預託決済院のデータよれば、2024年は06月27日までで、韓国の投資家は「合衆国株式:77億2,000万ドル」「日本株式:5億2,700万ドル」を純買収(=買い越し)しています。

つまりその分(計約82.5億ドル = 約11兆ウォン)の資金が韓国から流出したのです。

――というわけで、コリアディスカウントと連呼する前に、韓国は「資金投入すれば儲かりますよ」と数字で示さなければなりません。

(吉田ハンチング@dcp)