韓国では不動産価格が高騰を続けてきました。また、コロナ禍での暴落から株価は急速に回復。回復どころかコロナ前を上回るところまで上昇しました。

資産価格が上がり続けてきたのです。しかし、これはお金じゅぶじゃぶ状態が生み出したバブルだと指摘されています。はじけないバブルはありません。

「資産価格の調整局面」到来を告げるかもしれない指標

調整局面が来て、これら資産価格が下がると韓国経済を屋台骨から揺さぶる大惨事に発展する可能性があります。今回の『韓国銀行』が公表した「金融安定報告書」の中に、「調整局面」が到来するかもしれないと示唆するデータがあります。

以下をご覧ください。

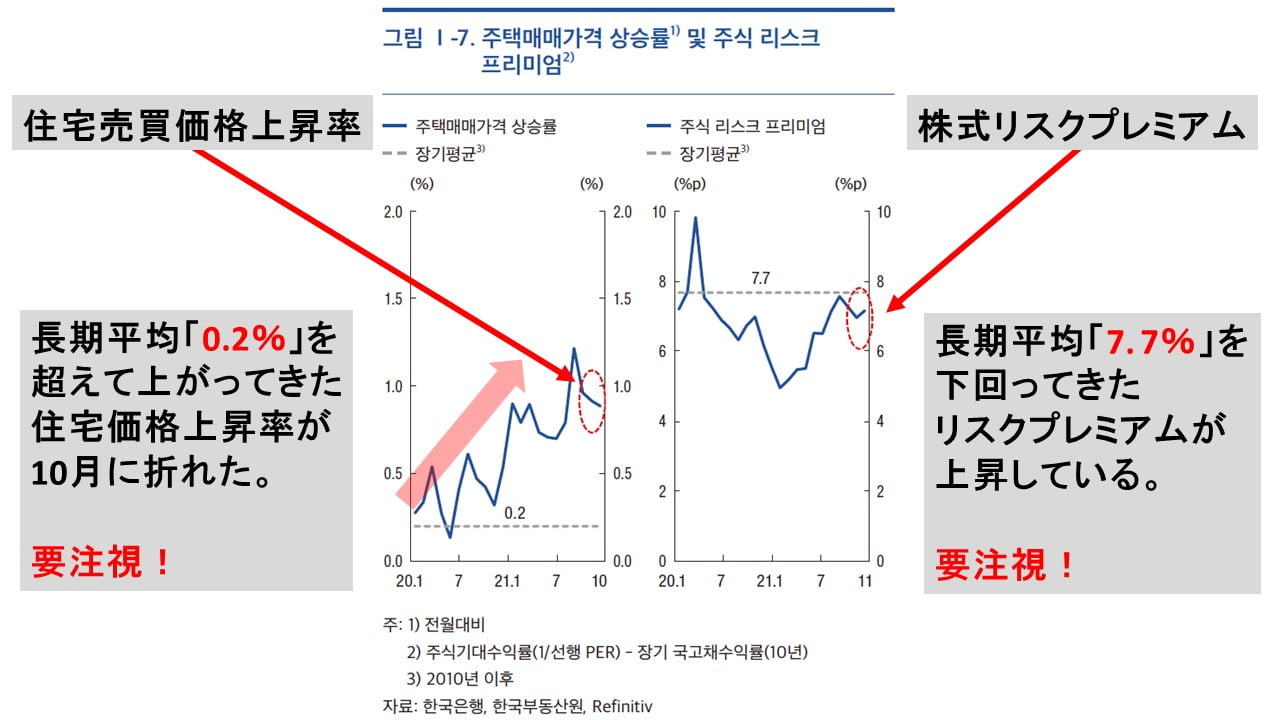

↑左が「住宅価格の上昇率」、右が「株式リスクプレミアム」の上昇率をグラフ化したものです。銀色の線が双方の長期平均を示しています。⇒参照・引用元:『韓国銀行』公式サイト「「金融安定報告書」(2021年12月)」

まず「住宅価格の上昇率」ですが、これまで長期平均の「0.2%の上昇」を大きく上回って上昇してきたのに、ここにきて上昇率が大きく下がるというチャートアクションを見せています。これからも上昇するのか、要注視です。

『韓国銀行』がわざわざ赤丸で囲んでくれているのは、「調整局面に入るかもしれないよ」と示唆しているものと考えられます。

次に「株式リスクプレミアム」。「リスクプレミアム」というのは、簡単にいえば「安全資産との期待収益率の差」です。例えば、米国債は「リスクフリー」といわれます。発行元である合衆国が飛ぶなんてことはない、と考えられるからです。

で、その米国債に2%の利子(額面)がつくとすると、他の証券類はそれよりも高い利子を付けないとならなくなります。当たり前の話ですが、2%より利子が低ければ誰も買ってくれません。安全で利子の高い米国債を買うからです。その証券に例えば4%の利子がつくとすると、米国債の2%との差「4% – 2% =2%」がリスクプレミアムです。

つまり、リスクを取る分、ノーリスクの投資対象よりも上乗せした収益が得られます。ですので、この値が大きくなればなるほどリスクが高いというわけです。

上掲のグラフを見ていただければ分かるとおり、リスクプレミアムは2021年初頭に底を打ちましたが、上昇に転じ、長期平均に向かっています。

株式やFXの取り引きをされる方ならお分かりになると思いますが、これは長期の移動平均線を下から上に抜く「ゴールデンクロス」が発生しようとしているのです。つまり、韓国の株式マーケットでリスクが高まっていることを示しています。

――というわけで、資産価格の調整局面にそろそろ注意した方がいいんじゃないの、と『韓国銀行』は言っています。

(吉田ハンチング@dcp)