さあドタバタしてきたぞ――という話です。

↑2024年11月15日(金)が終了した時点。「1ドル=1,400ウォン」未満に抑え込むことができました。

Money1でも連日ご紹介しているとおり、ウォン安が急進しています(チャートは『Investing.com』より引用)。(よせばいいのに)政府当局者がマジノ線と言ってしまった「1ドル=1,400ウォン」が突破されるや否やの瀬戸際になっています。

韓国の金融当局もスクランブル体制で、2024年11月20日(水)に金融監督院のパク・チュンヒョン銀行担当副院長補の主宰で、国内の市中銀行および外資系銀行の国内支店10か所の外国為替・資金担当役員を集めて、外貨流動性状況の点検会議を行うことになりました。

ドルは足りているのですか?

今回面白いのは、ドルはありますか?――です。

ウォン安を止めるために市場介入しないとなりませんが、その原資には「ドル」がいります。

ドル売りウォン買いを行わないと、ウォン安を食い止められないからです。

しかし、韓国政府は財政難のため、外国為替平衡基金からお金を引っ張って使っています。

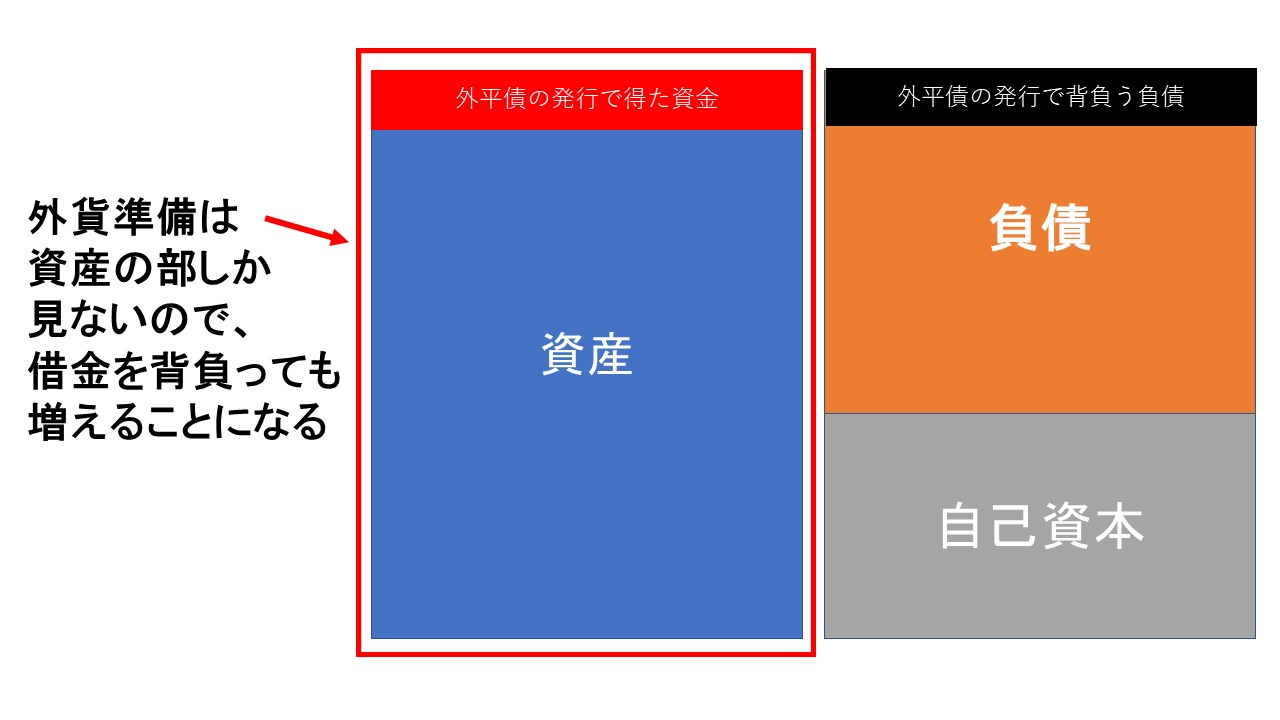

外国為替平衡基金債券(略称「外平債」)を発行して得た外貨は、外国為替平衡基金に入ります。これは、いざというとき為替介入するための原資になるのですが、韓国政府が使い込んでいるため、残高が十分かどうか気になるところなのです。

韓国のNABO(National Assembly Budget Officeの略:国会予算政策処)のリポートによると、2023年には(国税収入が足りなかったので)外国為替平衡基金から約20兆ウォンを引っ張って穴埋めしました。

同じくNABOのリポートによれば「2024年予算案を見ると、政府は今年も外貨平衡基金から43兆ウォンを使うことが予想される」と予測しています。

つまり、政府の財政が全然回らないので、本来は為替介入に使う外貨を使い込んでいるのです。下掲記事でもご紹介したとおり、外貨の形で持っていたものをウォンに換えているわけで、債務の質も悪くなっています。

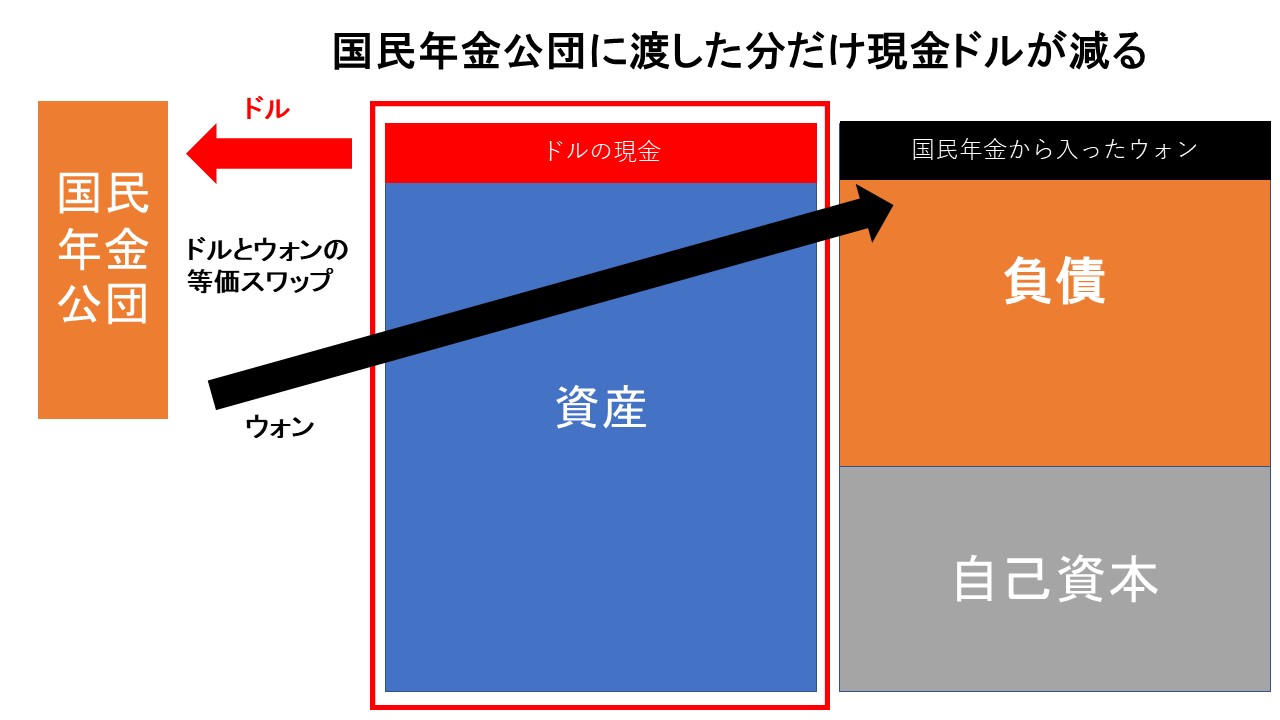

さらに気になるのは、為替スワップという形で、『国民年金公団』にドルを貸し出していることです(以下の先記事でご紹介したとおり500億ドルに拡大している)。

そもそもこれは、『国民年金公団』が市場で両替して外国に投資しないように(ウォン売りドル買いを行われるとウォン安が進行するから)――というために設けたシステムですが、当然ながら金融当局が持っている外貨を減らす仕組みです。

これまでにいくら『国民年金公団』に融通したのか、表に数字は出てきませんが、当然外貨は減っているはずです。

何度もご紹介していますが、韓国政府は「輸出が回復してきた」としています。では、外貨は積めているのか?――ですが、『韓国銀行』が公表している国際収支統計を見る限り、答えは「NO」です。

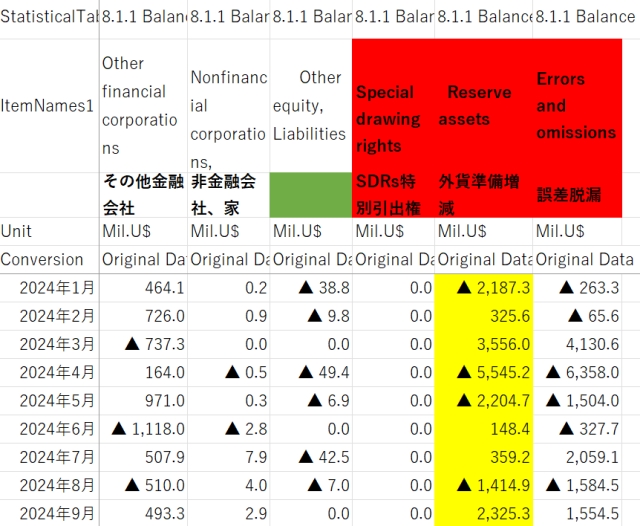

以下は、「ECOS」のデータから「外貨準備の増減」を切り出したものですが、2024年01~09月累計で、外貨準備の増減は「-46億3,760万ドル」です。

↑黄色のマーカー部分が「2024年01~09月の外貨準備の増減」。累計では-46億3,760万ドルになります:▲はマイナスの意味。

つまり、韓国の外貨準備は減少しているのです。

――で、問題はやはり「ドルは足りているのですか?」です。

また「通貨スワップ騒動」じゃあるまいな

金融監督院が「外貨の流動性」について点検会議を行うというのは、マズイことが起こっている証拠ともいえます。

2020年03月に世界的なドル枯渇騒動に遭って韓国もドボン寸前になりました。

これを救ったのは『FRB』(Federal Reserve Boardの略:連邦準備制度理事会)が緊急で実施したドル流動性スワップ(韓国の呼称は「通貨スワップ」)でした。

緊急でドル流動性スワップが締結された9カ国の中央銀行のうち、真っ先に連銀(フロントは『NY連銀』)からお金を借りたのは『韓国銀行』です。

1997年のアジア通貨危機(韓国での呼称は「IMF危機」)、2007~2008年の韓国通貨危機のときも、結局は『FRB』の提供するドル流動性スワップに救われました。ドボン騒動を「通貨スワップに救われること」と定義するなら、韓国は間違いなく2020年03月もドボン騒動だったのです。

今回注意したいのは、また世界的にドル一強になりつつあることです。2020年初頭もそうでした。これが強まった場合、また韓国は「通貨スワップ」と騒ぎ出すかもしれません。

イヤなことに、日本は韓国と中央銀行間の通貨スワップ協定を締結してしまっています(増税メガネ岸田文雄のせい)。限度は100億ドルですが、これの増額を言ってきたら――韓国は危険といえるでしょう。

もちろん、日本には何の得にもなりません。

(吉田ハンチング@dcp)