『韓国金融研究院』が興味深いリポートを出しています。

「国内非銀行による不動産PF金融エクスポージャーリスク管理方案」という長いタイトルですが、要は不動産PF(プロジェクトファイナンス)が爆発しないように備えようという内容です。

不動産市場の拡大を支えたPF

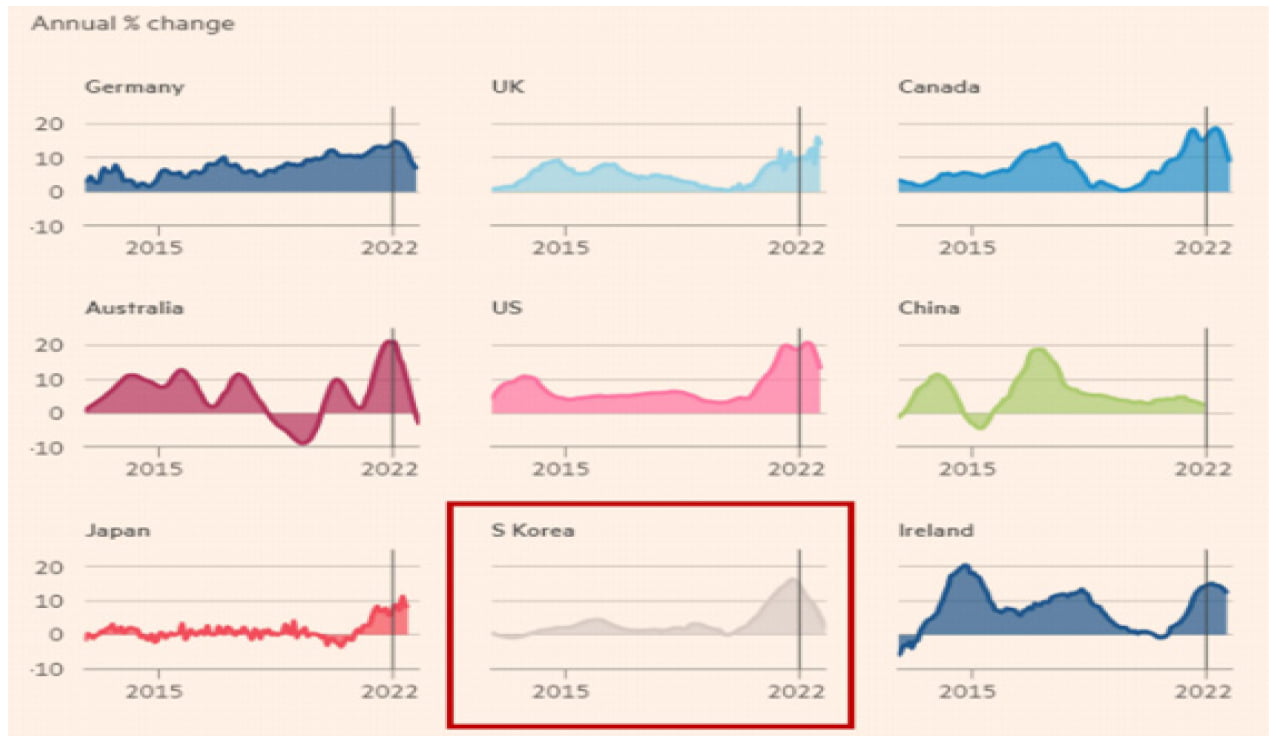

Money1でもご紹介してきたとおり、韓国不動産市場は右肩上がりを続けて、不動産ディベロッパーのみならず、金融機関もそれで利益を上げてきました。

住宅ローンの提供だけではなく、開発側にも資金を提供して(融資して)利益を享受していたのです。

↑主要国の住宅価格の推移。データ出典は『Financial Time』。赤枠内が韓国。

PFは、不動産開発のための資金を集める手法で、これによって証券会社も大きな利益を得てきました。

ところが、(例えば)PFで発行したABCP(Asset-Backed Commercial Paper:資産担保コマーシャルペーパー)が償還できなくなるといったことが起こると、資金調達市場に大打撃を与えます。

実際、2022年に『韓国レゴランド』のABCPが償還不可能となり、金利が急騰する事態となりました。

金利の急騰は、資金調達を困難にし、脆弱な建設会社、施工会社をデフォルト(またその連鎖)に追い込む可能性があります。そのため、韓国の金融当局は不動産PFについて目を光らせているのです。

不動産PFのエクスポージャーは2倍になった!

今回の『韓国金融研究院』のリポートは、「非銀行圏」についてですが、これには「銀行圏はPFからが手を引いているという現況のためです。かつては銀行圏の商売だったのですが、現在では非銀行圏が主力で不動産業界に資金を提供しているのです。

「非銀行圏」には、保険会社、カード・キャピタルなどの与信業者、貯蓄銀行、相互金融、証券会社、地方自治体などが含まれます。

償還不可能ですとバンザイした『韓国レゴランド』は、地方自治体がケツモチでしたから、まさに非金融圏PFモノに当たります。

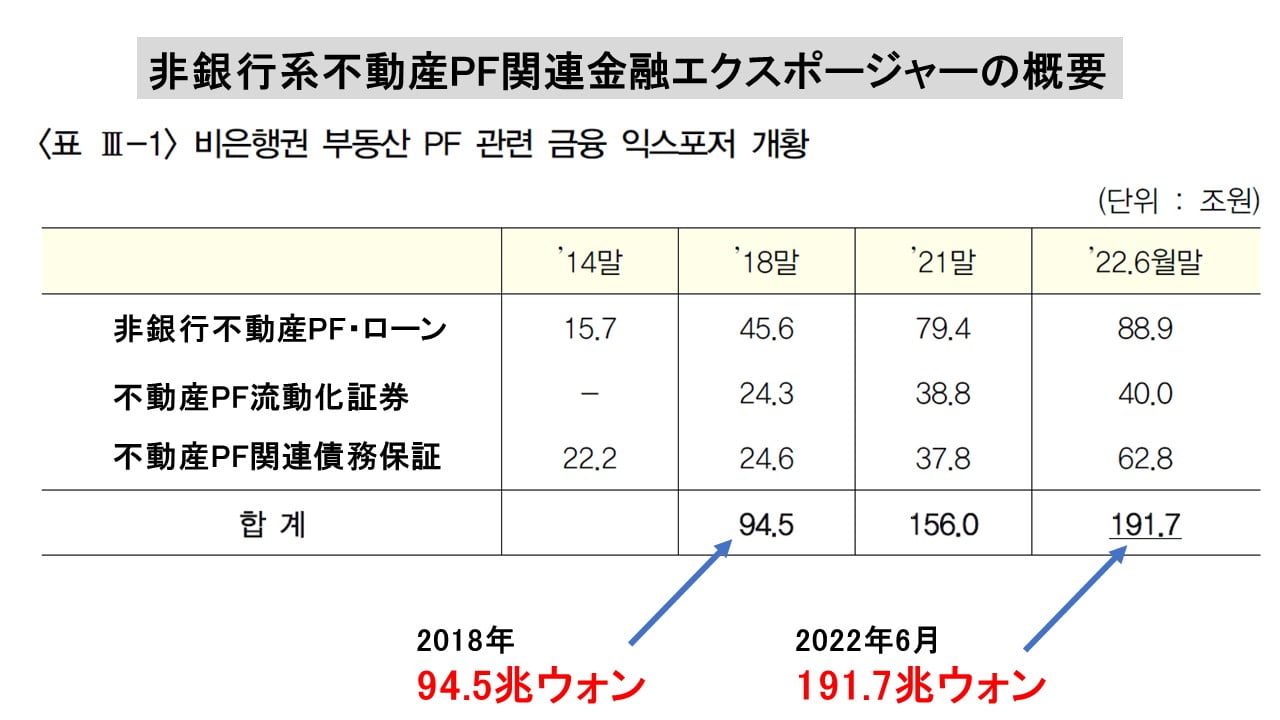

今回のリポート中に、非金融圏の不動産PFのエクスポージャーがどのくらいあるのかのデータがあります。エクスポージャーは日本語に訳しにくい言葉ですが「リスクにさらされている資産」ぐらいの意味です。

以下をご覧ください。

⇒参照・引用元:『韓国金融研究院』公式サイト

2018年には「94.5兆ウォン」だったものが、2022年06月には「191.7兆ウォン」に増加。「2.0倍」に増えたのです。

ざっくり200兆ウォンがリスクにさらされているというわけで、これに火がつかないようにしないといけません。

『金融研究院』は、不動産PFリスクの管理のために「まず事業場別の事業性とキャッシュフローの評価を通じてリスクの震源地がどこになるのかを把握し、流動性の再配置や緊急流動性チャネルの確保が必要」としています。

「そりゃそうでしょうねぇ」という話なのですが、「建設会社と金融業界の構造調整計画も具体化する必要がある」とも指摘しています。

要は、会社のぶっ飛びがあって「構造調整」が起こるかもしれないよ――といっているわけです。簡単にいえば警告です。

不動産PFは、そもそも「不動産開発がキュッシュフローを生む」という前提で行えるもの。そのキャッシュフローを担保に資金を調達するわけですから。右肩上がりが続くなら(不動産需要があり続けるなら)成立しますが、需要が減ってマイナス局面になると大変困ったことになります。

不動産PFのリスクについては注視しなければなりません。

(吉田ハンチング@dcp)