韓国の時限爆弾の一つといわれるPF(プロジェクトファイナンス)の債務。これが爆発すると危ないことになります。

金融監督院の直近のデータが分かりましたのでご紹介します。

金融監督院によると、2023年上半期末時点でPFのローン残高は「133.1兆ウォン」です。

そもそもPFというのは、不動産ディベロッパーが資金集めのために行うもので、うまくいけば債務もすぐに返済できてちょろい商売です。ただし不動産市場が低迷すると、物件がうまく売れずに債務を返済できなくなります。

2022年10月に起こった『韓国レゴランド』のABCP(Asset-Backed Commercial Paper:資産担保コマーシャルペーパー)の不渡り宣言はその典型的なもの。

ここまでいい調子でPFで資金を調達して不動産開発を行い、もうけてきたのですが、読者の皆さまのご存じのとおり、韓国の不動産市場は「!?」という状態になっています。

積み上げたPF債務をきちんと返済できるのか?が問題なのです。

これが返済できないと……ディベロッパーが飛ぶだけでは済みません。施工会社などディベロッパーから仕事を受けていた下請け企業を巻き込んで吹き飛ぶ可能性があります。中国の例を出すまでもなく、不動産セクターの崩壊というのは社会不安を引き起こすかもしれないのです。

そのため、『韓国銀行』はもちろんのこと韓国政府および金融当局は、取り憑かれたように「ソフトランディング」を連呼してきました。韓国の内需は不動産一本槍といってもいいですから、これが回復しないことには内需が戻りません。ですから韓国政府は必死なのです。

本筋に戻りますが、直近でPFのローン残高が133.1兆ウォン。

対前年同期比で見ると、「1.5兆ウォンの増加」で、

2021年末:112.9兆ウォン

2022年末:130.3兆ウォン

2023年03月末:131.6兆ウォン

2023年06月末:133.1兆ウォン

とじわじわと確実に債務を増加させています。

Money1でもご紹介しましたが、韓国のPFの特徴は直近では第2金融圏が主な資金調達元となっていること。5大銀行が含まれる第1金融圏はPFからは手を引いています。

しかし、第2金融圏だから大丈夫ということは全くありません。経済の血液である資金調達の一翼を担っている点では第1金融圏となんら変わりがないからです。

仮にPF債権回収で大きな穴が空いた場合(巨額が不良債権になった場合)、これは金融機関の健全性に大きな影響を与えます。その意味でも、金融当局はPF回りに大きな注意を払う必要があるのです。

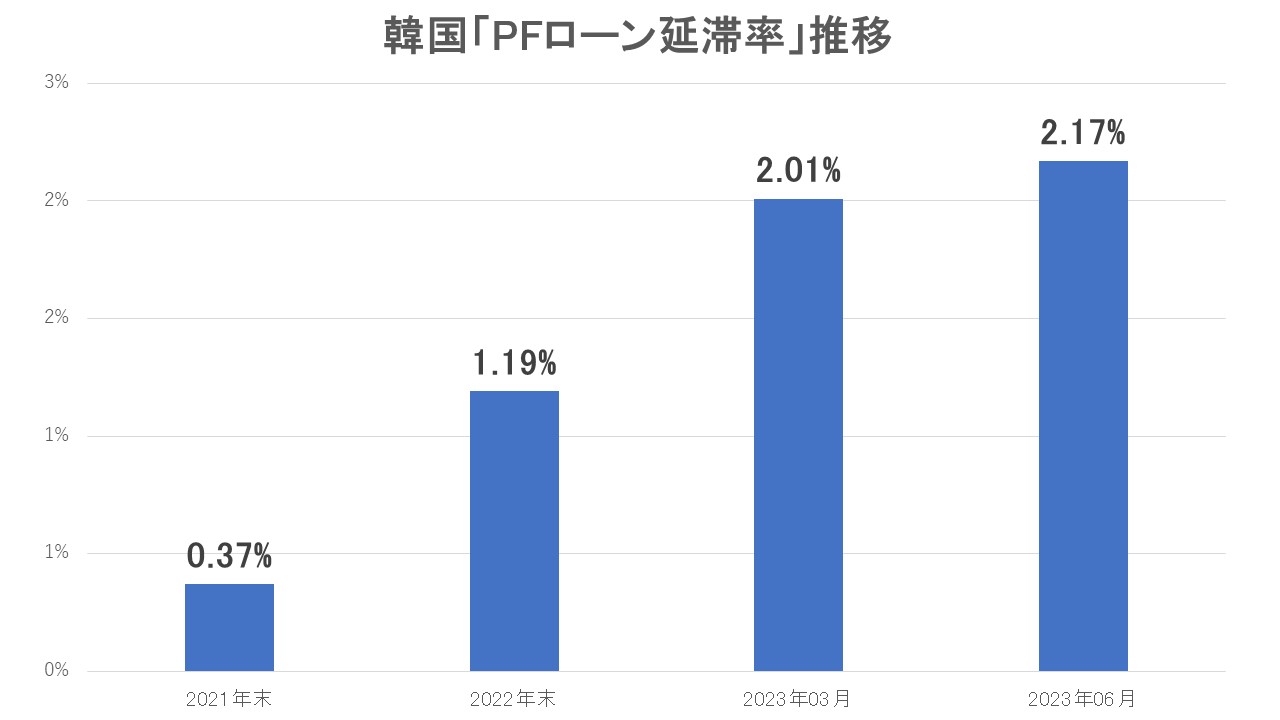

気になる点は延滞率が上昇していることです。

2023年06月末時点で、PFローンの延滞率は「2.17%」。以下の推移をご覧ください。

2021年末に「0.37%」だった延滞率は、2022年末に1.19%と3.2倍となり、さらに2023年03月にはその1.7倍に。

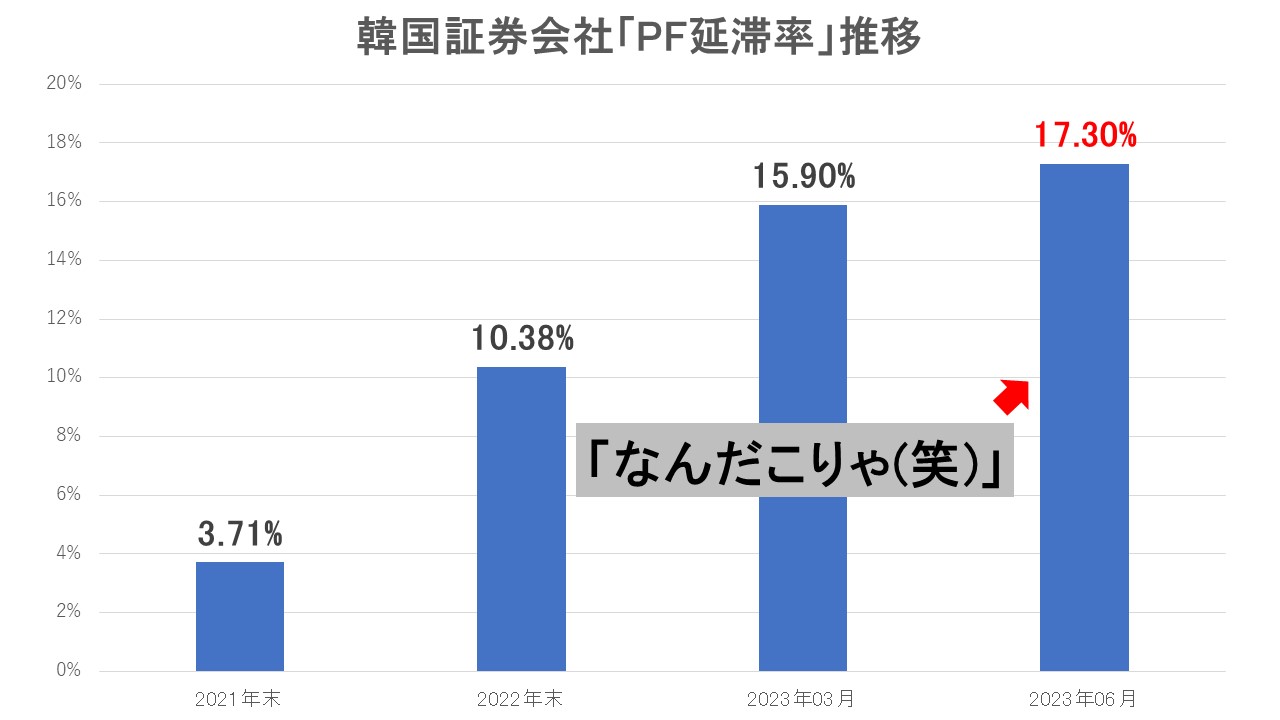

証券会社のPF関連延滞率はこれでは済みません。

06月末でなんと「17.3%」に達します。03月末より1.4%ポイント増加。

証券会社は主に施行会社の貸付債権を基礎資産として発行された流動化証券に流動性を供給したり、流動性および信用供与を提供するなどの形で不動産PF事業場に債務保証を行います。

そのため、証券会社の不動産PFは融資よりも債務保証の規模が大きく、分譲が行われなかったり、事業が遅延または中止になった場合、債務保証を行った証券会社が代わりに弁済しなければなりません。

証券会社のPF債権は、金額が大きく、しかも延滞率の高さが問題です。ここが崩れると衝撃がいかに大きいかです。金融当局は薄氷を踏む思いでしょう。

それにしても「延滞率17%って……なんだこりゃ(笑)」です。

(吉田ハンチング@dcp)