『中国人民銀行』がプライマリーディーラーから国債を借りて、これを売却する用意がある――という報道がありました。

なぜそんなことをするのかというと、中国国債の利回りを上げたるためです。

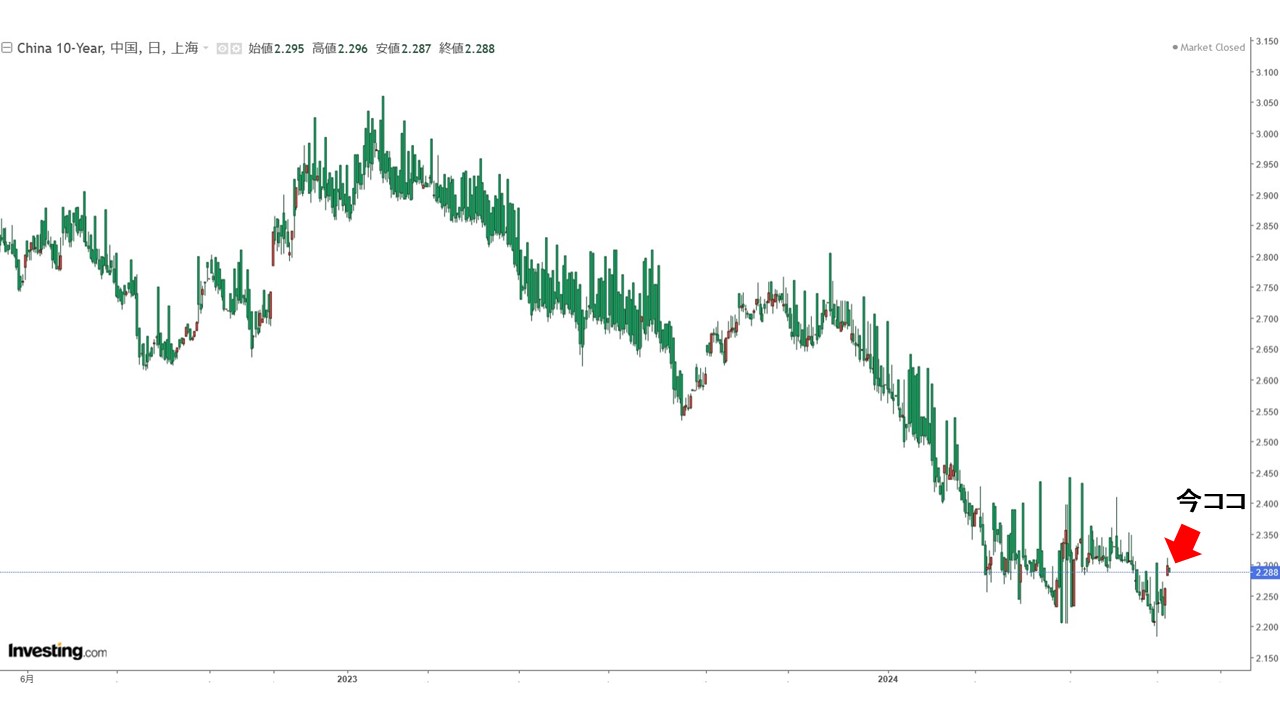

まず、中国国債の利回りは低下するばかりとなっています。はっきりいえば異常な状況です。例えば以下は中国国債10年物です(チャートは『Investing.com』より引用:以下同)。2024年07月9日10:51現在の日足チャートです。

ものスゴい陰線の束が現れているのがご覧いただけるでしょう。まさに「なんだこりゃ」なのですが、ローソク足1本が1カ月の値動きを示す月足にすると、以下のようになります。

一目瞭然で、中国国債10年物の利回りは史上最低レベルにまで落ち込んでいます。

なぜこうなるかというと、中国債がやたらに買われているからです。国債は人気がなくて売られると、価格が下がって利回りは上がります。逆に人気があって買われると、価格が上がって利回りは下がります。

当たり前ですが、国債というのは、基本その国が飛ばない限りは元利が保障されるものです。ですので、中国債も中国がドボン騒動を起こさない限りは、(一応)リスクフリーです(笑)。

中国は不動産市場が駄目で、株式市場もとても信用できない、何か投資先はないのか――というと、中国がドボンしない限り安全な(だと考えられる)国債かしら――です。これには、資金需要が低迷して貸し出しが伸びない金融機関の事情も関連しています。少しでも高い金利を求めて資金が国債に流入しているのです。

お金を獲得したいし、お金をまきたいし――な中国政府にとっては、国債需要があるのはいいことですが、なぜ今利回りを上げたいと考えているのでしょうか? 以下のような理由が考えられます。

1.資本流出を抑制したい

国債の利回りが低いと、投資家はより高い利回りを求めて他国に資金を移動させる可能性が高まります。これにより、中国からの資本流出が進み、国内の資金不足や為替市場の不安定化が懸念されます。

利回りを上げることで、投資家を国内に引き留め、資本流出を抑える効果が期待されます。

2.金融市場を安定化したい

国債の利回りが低すぎると、金融市場全体における利回りが低下し、金融機関の収益が圧迫される可能性があります。特に、銀行や保険会社などの金融機関は、安全な資産として国債を多く保有しており、その利回りが低いと収益が低下します。これを防ぐために、国債の利回りを上げて金融市場の安定化を図りたいのです。

3.インフレ対策

低利回りの環境では、過剰な投資や消費が促進され、インフレ圧力が高まる可能性があります。国債の利回りを上げることで、過剰な流動性を吸収し、インフレを抑制する効果が期待できます。

4.国債市場の魅力を向上したい

国債の利回りを上げることで、国内外の投資家にとって中国国債がより魅力的な投資先となり、新たな資金を呼び込むことができます。これにより、政府の財政基盤を強化し、公共投資や社会保障の充実に必要な資金を安定的に調達することができます。

切実に外国からの投資を呼び込みたい中国としては、金利差によって資金が国外に流出したり、入ってこなくなっては困るのです。

(吉田ハンチング@dcp)