「外国でお金借りるからいいもんね」という話です。

韓国の資金調達市場で金利が急騰しており、信用格付けの高い大手企業ですら困ったことになっています。

2022年11月04日には、CP※(満期91日)の金利がとうとう4.88%と「5%目前」となり、資金調達の困難さは緩まってはおりません。

ちなみにこの4.88%は、2009年01月に記録した「5.00%」以来のこと。韓国通貨危機時、13年9カ月ぶりの高利水準なのです。

公募社債を発行して資金調達すると、とんでもない高利になりそうなので、韓国企業は他の手段を講じようともがいております。以下に『デジタルタイム』の記事から一部を引用してみます。

(前略)

大企業も公募会社債の代わりに短期商品であるCPや私募社債に目を向けている。財界2位『SK』は10日、2,000億ウォン規模の長期CPを発行する計画だ。

『サムスン重工業』、『ジンエアー』、『コリアセブン』、『ロッテGRS』、『SKレンタカー』、『イーマート24』など、大企業系列は最近金利年6~7%の私募社債を発行した。

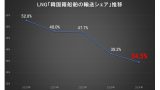

国外金融市場で韓国物取引が開店休業状態に入り、韓国土地住宅公社と韓国投資証券などもドル債の調達を中断した。

『ハナ銀行』と『新韓銀行』は比較的安定的な流れを見せてきたオーストラリアドル債券(カンガルーボンド)発行を控えており、一部は日本市場に目を向けている。

⇒参照・引用元:『デジタルタイム』「[금융권 `돈맥경화` 비상] 금융당국 한눈파는 사이에… 제2금융 유동성 위기 `재깍재깍`」

『サムスン重工業』、『ジンエアー』、『コリアセブン』、『ロッテGRS』、『SKレンタカー』、『イーマート24』といった韓国の有名企業でも私募社債の利率が6~7%でないと発行できないのです。信用格付けが落ちる企業になるとどうなるのでしょうか。

また、ご注目いただきたいのはオーストラリアの「カンガルーボンド」と日本の「サムライボンド」に目を向けている――という部分です。

外国の発行体がオーストラリアドル建てでオーストラリア国内で発行する債券のこと

サムライボンド

外国の発行体が日本円建てで日本国内で発行する債券のこと

「こっち見んな」という話かもしれませんが、いかに韓国企業が資金調達に困っているのかの証明です。

(吉田ハンチング@dcp)