韓国の不動産PF(プロエジェクトファイナンス)が無茶苦茶な実態であったというデータが出ました。

2024年06月13日、『韓国経済研究院』(略称「KDI」)が非常に興味深い以下のような記事を出しました。記事の一部を以下に引用します。

最近、不動産PF(プロジェクトファイナンス)市場に対する懸念が深まっている。

2023年末時点の不動産PF融資残高は131兆6,000億ウォンに達し、延滞率は2.7%を記録した。

これは2022年末の延滞率1.19%、そして2021年末の延滞率0.37%から大幅に上昇した数値だ。

延滞率の急上昇は、不動産市場の減速、高金利、資産価格の下落などが複合的に作用し、多くのPF事業体が収益性の低下を迎えたためだ。

事業体が資金調達や回収に困難を抱えるようになったのも理由だ。

特に、中堅建設会社の債務再調整の決定が延滞率の上昇に大きな影響を与えた。

しかし、このような問題は以前にも繰り返されており、決して新しいものではない。

そして今年01月、韓国開発研究院(KDI)経済情報センターが実施したアンケート調査によると、回答者の94.8%が「不動産PF部門の不良問題が再発する可能性が高い」と答えた。

(後略)⇒参照・引用元:『韓国経済研究院』「부동산PF, 담보말고 사업성 따져야」

2023年末時点の不動産PF融資残高は131兆6,000億ウォンに達し、延滞率は2.7%――となっていますが、ご紹介してきたとおり、これはあくまでもその時点での表向きの数字です。

これから金融委員会、金融監督院が精査に入りますので、そんなもんで済まないだろう、というのが大方の見方です。また「「不動産PF部門の不良問題が再発する可能性が高い」と94.8%が回答した――というのも、さもありなん、という結果です。

この『KDI』のリポートで最も重要なのは、以下の部分です。

(前略)

実際、PF市場の根本的な問題は、極めて少ない資本でも大規模な事業進行が可能であることにある。これはアメリカやヨーロッパのような主要先進国では想像しにくい事業構造である。

したがって、施行会社が自己責任の下で自己資本で事業能力を開発することが最も必要である。

(後略)⇒参照・引用元:『韓国経済研究院』「부동산PF, 담보말고 사업성 따져야」

韓国のPF事業というのは、主要先進国からすれば、考えられない事業構造になっています。実際に施工する会社が自己資本をほとんど投じないで行えるようになっている――という異常です。

どのくらい異常かというと、『韓国経済研究院』のリポートによれば――。

直近3年間(2021~2023年)に推進された総額100兆ウォン規模のPF事業場300余りの財務構造を分析した結果、国内不動産PF施工会社は総事業費の97%を借金で事業を推進している。

総事業費のうち、3%しか自己資本を用意せず、残りの97%を融資で賄う構造なのだったのです。

つまり、韓国では、右肩上がりの不動産市場だっため、造れば売れるという前提の下で事業が行われ、ほとんど全部借金で造っても、造れば売れる、売れれば借金もすぐ返せる――といった、どうかしている構造になっていたのです。

だからこそ、竣工したものが売れない、予定どおりのお金が入ってこない、あるいは目論見が狂って施工途中で資金が足りなくなった――といった事態が発生すると、巨額の返済に直面し、スグに飛ぶのです。

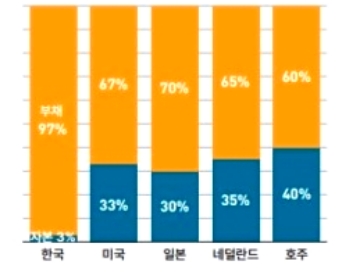

この、総事業費の3%しか自己資本を入れないというのがどれくらい異常かは、他国と比較すればスグに分かります。以下の『韓国経済研究院』のデータをご覧ください。

総事業費に対する自己資本比率

韓国:3%

アメリカ合衆国:33%

日本:30%

オランダ:35%

オーストラリア:40%

例えば、合衆国の場合、総事業費の67%は融資を受けていますが、自己資本は33%入れています。

日本は30%が自己資本で70%は融資です。

このように比較すると、韓国の自己資本3%というのがいかに異常かが分かります。この「自分が金を入れているわけじゃない」という状況が、ずさんで無責任なケンチャナヨ施工にもつながっているのかもしれません。

そもそも自己資本がほとんどなくて、借金で回していける(どうせスグ売れる・スグに値上がりする)から簡単に事業参入できるという状況事態が異常という他ありません。

韓国の不動産PFというのは、このような「実にいい加減な事業スタイル」だったのです。

(吉田ハンチング@dcp)