2024年07月01日、韓国の金融監督院は「不動産PF連着陸対策関連一時的金融規制緩和措置完了」というプレスリリースを出しました。

「軟着陸対策」というタイトルからして面白いのですが……

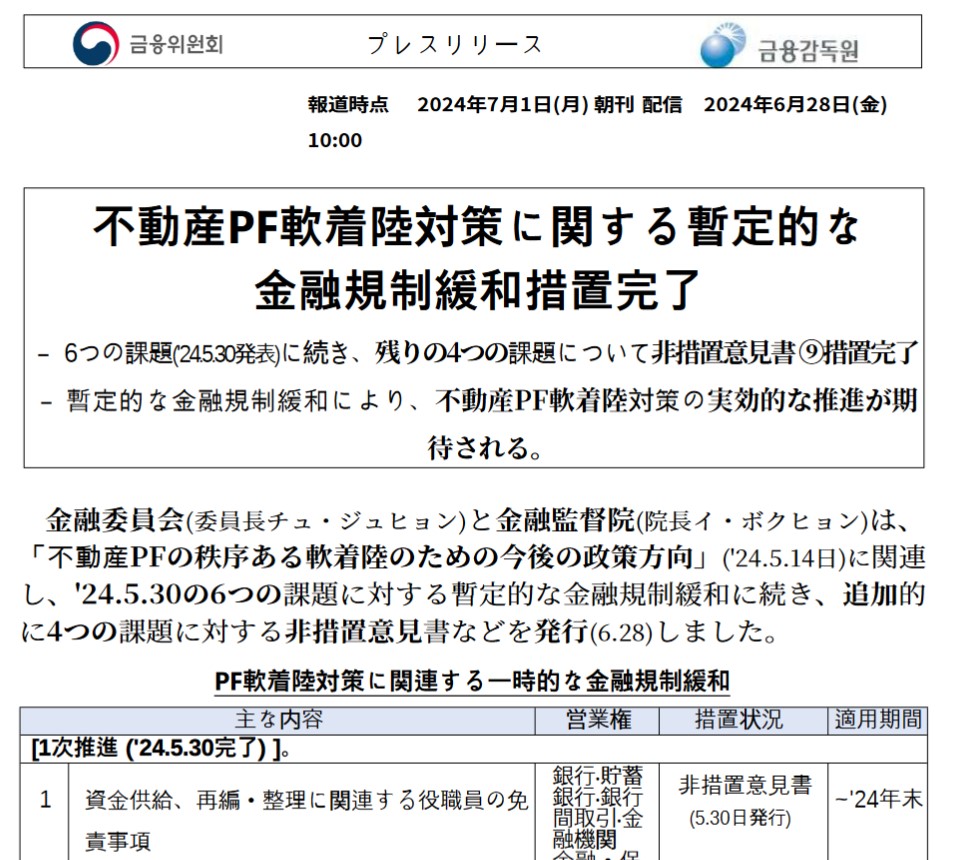

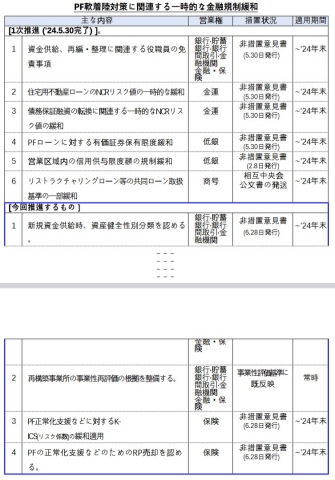

不動産PF(プロジェクトファイナンス)問題について、先の05月30日に6つの施策を発表し、今回新たに4つの施策を行いました――というものです。つまり、まあ当面のやれることは全部やったというわけです。

以下に計10個の施策を並べてみます(面倒くさい方は飛ばしても大丈夫です)。

1.資金供給、再編・整理に関連する役職員の免責事項を認定

金融会社が今後の損失発生などに伴う制裁を心配することなく、PF事業場の整理・再編、新規資金供給などを行うことができるよう、「金融機関検査及び制裁に関する規定」に基づく免責特例を適用する。2.住宅用不動産ローンのNCRリスク値の一時的な緩和

不動産PFの正常化過程において、証券会社の新規資金供給に関連する流動性・健全性管理負担を緩和するため、総合金融投資事業者が新規に取り扱う国内住宅用不動産ローンについては、純資本比率(NCR)のリスク値を一時的に緩和(60%)する。3.債務保証融資の転換に関連する一時的なNCRリスク値の緩和

市場環境の変化時に発生する可能性のある証券会社の流動性リスクの拡大および金融市場の硬直などに先制的に対応するため、証券会社が’24.3月末基準で不動産債務保証を融資に転換する場合、当該融資に対するNCRリスク値を一時的に緩和(32%)する。4.PFローンに対する有価証券保有限度緩和

事業性が不足しているPF事業場の整理・再編成または正常化可能な事業場などへの新規資金供給などを目的とするPF不良債権整理および正常化ファンドに対する貯蓄銀行の投資を制度的に支援するため、このような投資により貯蓄銀行が有価証券および集合投資証券保有限度を必然的に超過する場合、‘24.12.31まで関連措置を免除することができる。5.営業区域内の信用供与限度額の規制緩和

売却および償却による不良債権の削減などによる総与信の減少で営業区域内の義務与信比率規制準拠が困難な状況が発生しないように、不良債権を整理する過程で同比率を5%p以内で違反する場合、‘24.12.31まで「相互銀行法」上の関連措置が免除される場合がある。6.リストラクチャリングローン等の共同ローン取扱基準の一部緩和

競売を通じたPF事業場の再構築時、新規事業者に資金を支援するために既存の貸主である相互金融組合が競売残金融資を取り扱う場合、共同融資模範規準の一部条項を’24.12.31.まで一時的に適用除外することができる。ただし、このような適用除外は、一定の要件を満たす場合に限り適用される。7.新規資金供給時、資産健全性別分類を認める

金融会社が健全性分類の特例要件を全て満たす再編事業場に’24.12.31まで新規資金を供給する場合、事業場内の既存与信と区分して健全性分類を上方修正する(最大「正常」まで)ことができる。8.再構築事業所の事業性再評価の根拠を整備する

新規資金供給、出資転換など資金構造の改編などを伴って再編されたPF事業場の場合、これを考慮して事業性を評価することができる。ただし、事業計画の軽微な変更はこれに該当せず、事業性改善効果が明確な場合にのみ事業性評価時に考慮することができる。9.PF正常化支援などに対するK-ICS(リスク係数)の緩和適用

保険会社が’24.12.31日までにシンジケートローンを通じて新規に取り扱うPFローンエクスポージャーについては、支払余力比率(K-ICS)算定時に信用リスク係数を軽減適用し、不動産集中リスク額の測定対象から除外する。10.PFの正常化支援等のためのRP売却を認める(保険)

保険会社が’24.12.31日までにシンジケートローンに必要な資金を調達する目的で買い戻し条件付債券(RP)を売却する場合、「保険業法」で定める適正な流動性維持目的の借入要件に該当すると認められる場合がある。

ざっと見ていただければスグに分かるとおり、ルール・規制の例外適用、緩和ばかりが並んでいます。つまり、そうでもしなければ不動産PFを正常化できないというわけです。

韓国政府必死だな――というわけです。

これで「本当に軟着陸できるか」なのですが、金融監督院は現在の韓国の金融安定性については「厳しい」と見ています。

韓国の状態は厳しい!

2024年07月02日、金融監督院の李卜鉉(イ・ボクヒョン)院長は役員会議を主宰して、その席上「現在の金融市場は一見安定したように見えるが、政治、経済、社会全般の複合的なリスク要因が散在しており、一刻も緊張の糸を緩めることができない非常に厳しい状況」という見方を示しました。

以下が注目される発言です。

「まず、アメリカ合衆国大統領選挙リスクと右傾化した欧州議会などは、自国優先主義の強化などで中長期的に大きな影響を及ぼす可能性があり、年初の期待とは異なり、合衆国の金利引き下げが遅れ、ドル高も深まり、ウォンだけでなく、円、人民元など周辺国通貨の不安も深まっている」

「輸出成長の温かさが内需回復に広がるのが遅れる中、高金利・高物価も持続しており、中小企業など弱者層の困難が深刻化している」

「急な金利引き下げの期待と局地的な住宅価格の反発に便乗した無理な融資拡大は、安定化していた家計負債問題を再び悪化させる恐れがある」

「さらに、下半期の市場の期待感が金利引き下げ、住宅価格の回復など、一方に傾いている状況で、予想と異なる小さなイベントにも大きな危機に発展する可能性が大きいため、金融監督院の全部門が警戒心を持って業務に取り組まなければならない」

指摘していることはどれもごもっともです。

実際、不動産市場は(中古物件はともかく)価格上昇トレンドが作られようとしています。底を打ったので不動産買おうかと、また住宅ローンを組む人が増え、家計負債の残高が上昇しているのです。

以下が、2024年第1四半期時点での「対前年同期比の家計ローン残高の伸び」です。

2024年第1四半期

家計ローン残高:+28.4兆ウォン

販売信用残高:+1.3兆ウォン

小計:+29.7兆ウォン

全然減ってなどいません。

「金融監督院の全部門が警戒心を持って業務に取り組まなければならない」には同意できますが、額面どおりは受け取れません。

というのは、金融監督院は同日に人事異動を発表しています。李卜鉉(イ・ボクヒョン)院長が、人事の言い訳に「緊急事態だから」と述べた可能性があります。その場合、やっぱりこの院長はボンクラだ――ということになります。

(吉田ハンチング@dcp)