韓国では不動産市場に絡んでPF(プロジェクトファイナンス)問題が注目されています。

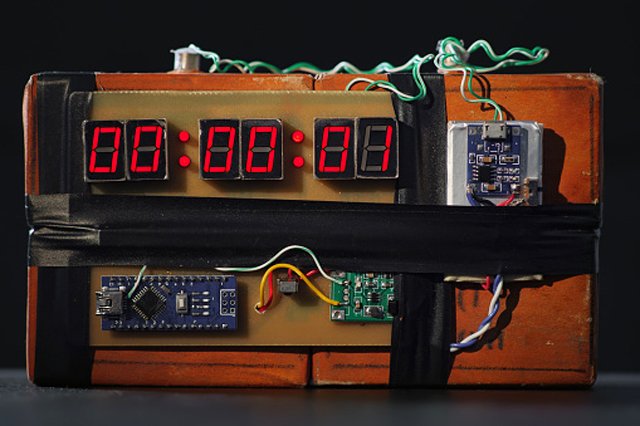

これが爆発すると不動産開発業者が傾き、第2金融圏の不良債権が大きくなって金融市場に動揺を与えます。『韓国レゴランド』のときのように不渡り問題が発生すれば、また資金調達市場で混乱が生じるでしょう。

PFは不動産開発における資金調達手法をいいます。土地の取得から建設し、竣工まで、大規模な開発になればなるほど巨額の出費になります。その上、その開発案件が(例えばマンションなら分譲)売れるまでお金が入ってきません。

PFはお金の回転を早くするために使われます。例えば、開発案件がまとまったところでSPVを作って、そこで金融機関から融資を受ける、あるいはSPVが発行する債券を買ってもらうなどを行うわけです。

『韓国レゴランド』事件は、モロに後者の事案で、SPVが満期になった「債券を支払えません」としたために起こりました。しかもこのSPVは韓国の地方政府がつくったものだったため、事態を大きくしたのです。

『韓国レゴランド』の件は脇に置くとしても、Money1でもご紹介しましたが、このPF絡みの債務がSPVや建設会社に巨額に積み上がっています。貸し手側、すなわち債権者側から見たデータでは2023年06月末時点で「133兆1,000億ウォン」(03月末時点より1兆5,000億ウォン増加しています)。

これまたMoney1でもご紹介したとおり、PF絡みの証券会社における延滞率は06月末時点で17.3%まで急上昇しており、貯蓄銀行の延滞率も1年で3倍に上がっています。

将来の不良債権がじわじわと確実に積み上がっているのです。不良債権が巨額で顕在化したら、金融機関の健全性を直撃するのはいうまでもありません。

韓国メディア『東亜日報』はPF絡みでブリッジローン(つなぎ融資)も危ないと警告する記事を出しています。不動産開発が本格的にスタートするまでに、土地購入などで金融機関からブリッジローンを受けることが多いのですが、これが約30兆ウォンあるというのです。

ところが、韓国の不況などもあって融資を受けのはいいのですが、これが頓挫するというケースが発生しており、つまりは幽霊事業となった案件です。これなどどうやっても返済できません。

以下に記事の一部を引用してみます。

(前略)

金融市場の頭痛の種とされる不動産プロジェクトファイナンス(PF)の不良リスクが来年から本格的に現実化する可能性があるという不安感が高まっている。格付け業界は、土地購入などのための事業初期融資(ブリッジローン)約30兆ウォンのうち、多ければ半分程度が損失処理される可能性があると推定している。

最近、金融当局は5大金融持株会社をはじめ、建設会社、第2金融圏など市場参加者とリレー会議を開き、対応策を模索している。

(後略)

2024年からPF絡みのリスクが顕在化する可能性があると述べています。これは全くそのとおりですが、ブリッジローン約30兆ウォンの半分が不良債権になるかも――と書いているのがポイントです。

15兆ウォンが焦げ付くかもというのです。

剛毅な話ですが、韓国からすれば笑い事ではありません。PFの不良債権化が金融機関を傾けることのないように、韓国金融当局は細心の注意を払って管理を行う必要があります。とにかく韓国の金融は脆弱ですので。

(吉田ハンチング@dcp)