そりゃそうなるよね――という話です。

韓国の国内経済の一翼を担う建設業をガタガタにした不動産PF(プジェクトファイナンス)について、金融当局はいまだに対策に追われています。

韓国の不動産・建設業は12年ぶりにやってきたどん底景気です(『韓国建設政策研究院』が自分でそう書いています:以下の先記事を参照してください)。

これをもたらしたのは、不動産PFの利用の野放図な拡大と、不動産市場の調整局面です。これもMoney1でご紹介したことがありますが、韓国の不動産PFは一種の錬金術でした。

不動産開発というのは非常にお金が掛かるものなので、どの開発会社もすべてを自己資金で賄うことはできません。そのため大規模な資金調達が必要になります。

資金調達の方法はさまざまありますが、韓国の場合ひどいのは、自己資金が開発プロジェクトのわずか3%しかない(『韓国経済研究院』のリポートによる)のに行われてきたことです。

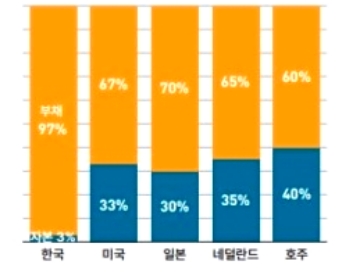

上掲の先記事でご紹介したましたが、『韓国経済研究院』によると、不動産開発の総事業費に占める開発事業者の自己資本比率は以下のようになります。

総事業費に対する自己資本比率

韓国:3%

アメリカ合衆国:33%

日本:30%

オランダ:35%

オーストラリア:40%

韓国はわずか3%しかないのです。いかに脆弱な資金力で開発を行ってきたのかがよく分かります。

3%の資金しかないのに、あとの97%は全部借金で賄うという、33倍レバッレジの信用取引みたいなものです。まさに投機、いや錬金術ですね。

市場が右肩上がりで、マンションを建てても次々売れていくのならそれでも回ります。

ところが、不動産市場が調整局面に入るとどうなるかというと――プロジェクトの売上が目論見どおりに入ってこなければ――95%が資金調達(つまりは借金)で建ててきたわけですから、その分の債務が積み上げるわけです。

これまでは自己資本5%で回してきたプロジェクトが借金積み上げマシンに変わるわけです。

韓国の不動産PF破綻というのはまさにこれで、開発会社が「返せません破綻です」になるだけではなく、そのお金を貸し付けた金融機関もまた、不良債権を積み上げて首が締まることになるのです。

自己資本比率を先進国平均水準にしたい

――で、このような錬金術はいかんというわけで、韓国の金融当局が不動産PFにおける自己資本比率に制限をかけるべく動き出しました。

コレで冒頭の「そりゃそうなるよね」につながります。

2024年11月14日、マクロ経済・金融懸案懇談会が開催され、「不動産PF制度改善案」を出しました。

韓国政府は現在3~5%に過ぎない不動産PF事業の自己資本比率を、先進国水準に引き上げるため、税制優遇措置を提供する――という試案を出しました。

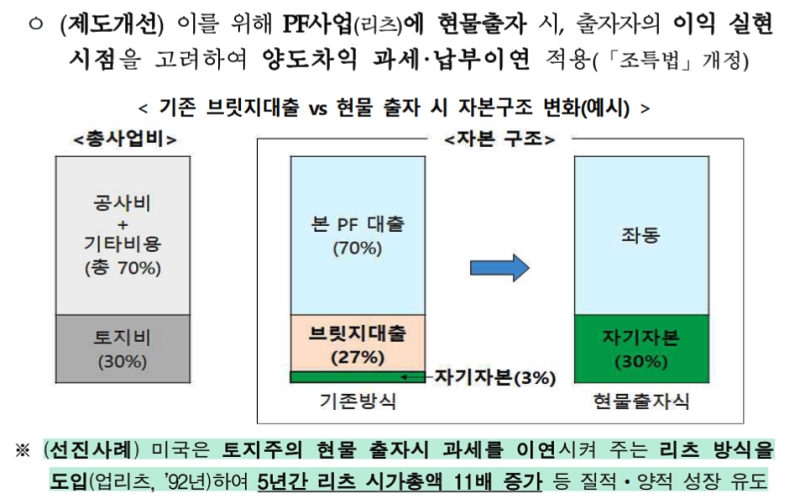

土地所有者が土地・建物などを不動産投資会社(REITs・リート)に現物出資した場合、実際に不動産が売却されて利益が実現するまで譲渡所得税の納付時期を遅らせます。

また、金融機関が自己資本比率の低いPF事業に融資する際、積立が必要な資本金・引当金の比率を引き上げ、PF事業の自己資本比率を強化するよう誘導する――としています。

まず、PF事業の自己資本比率を2028年までに20%水準まで引き上げる計画です。アメリカや日本など先進国の平均自己資本比率「30%」を目指すとのこと。

まあ何でも好きにすればいいですが、意気込みはいいとしても、それで不動産開発がこれまでのように進みますかね――という話です。

(吉田ハンチング@dcp)