連日ご紹介しているとおり、韓国ウォンは安値進行を続けており、当局が「マジノ線」と呼ぶ「1ドル=1,400ウォン」に近づいています。

外為当局もウォン安阻止に動いているものと見られますが、なかなか止めるのが難しい状況です。なにせドルがどんどん強くなっているのです。

ドルの強弱を示す指数(INDEX)「DXY」は以下のようになっています(チャートは『Investing.com』より引用:以下同)。

上掲のとおりドルは強くなり続けています。2024年10月29日22:31時点(日本時間)でDXYは「104.59」です。

マジノ線が突破されるかも……という危機感は、韓国メディアもよく分かっていますので、各紙で「まずい」という記事が出始めています。

例えば『朝鮮日報』では「『戦時下』のロシア・ルーブルよりも下落したウォン…再燃する「為替リスク」」という記事を出しています。

この記事の基になっているのは、対ドルでの下落率です。

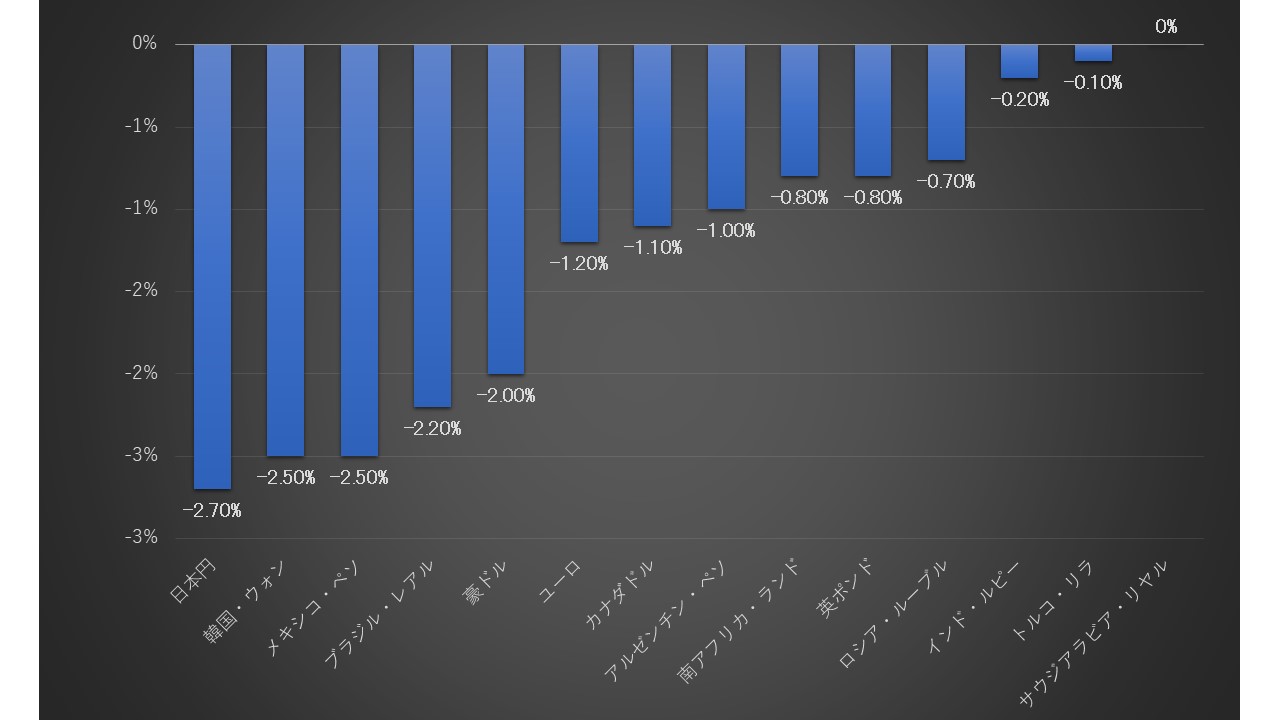

韓国の金融通貨委員会が基準金利を0.25%切り下げた2024年10月11日から28日までの間に、韓国ウォンは2.5%下がりました。

『韓国銀行』が為替レートを集計する42カ国で比較してみると、これは下げ率で第2位になります。

⇒データ出典:『韓国銀行』公式サイト「ECOS」

『朝鮮日報』の表現を借りれば「ウクライナと戦争中のロシアルーブル(-0.7%)と比較すると、切り下げ率は4倍に達した」――となります。

戦争やってるロシアより下げるなんて、という嘆き節です。

もっとも、「総選挙を控えて情勢が不安だった日本円(-2.7%)の次に切り下げ率が高かった」と、大きなお世話だよいうフレーズも入っているのですが。

これがローカルカレンシーのつらいところで、為替レートが急激に変動すると韓国経済は大きな影響を受けます。

『韓国銀行』の李昌鏞(イ・チャンヨン)総裁は、

「ターゲット(の為替レート)よりも変動性に重点を置いている」

「為替レートがボックス圏をあまりにも早く離脱すると、為替レートで損をする人が発生し、マージンコールを防ぐため、より多くのお金を借りなければならない状況が発生し、これは為替レートに再び影響を与える」

「このような問題が起きないようにスピードを調整する必要がある」

と述べています。こういうことをスグにさらっと記者に言えるのがこの人の優秀さを示しています。

先にご紹介した、政府高官が言ってしまった「マジノ線 1ドル=1,400ウォン」よりも、ボラティリティーがどのくらい高まっているのかを注視するのが正しい――というのは的確でしょう。

ちなみにマージンコールというのは、いわゆる「追証」のこと。

李昌鏞(イ・チャンヨン)総裁は、為替レートの急激な変動が金融市場に与えるリスクと、その悪循環のメカニズムについてを説明しているのです。

李昌鏞(イ・チャンヨン)総裁が指摘することは……

意味的には、以下のようなことです。

株式や為替を取り引きされる方はご存じでしょうが、「ボックス圏」とは、為替レートがある一定の範囲内(レンジ)で推移する状態を指します。相場が一定の範囲内で推移している状態を俗に「ヨコヨコ」と言ったりしますね。

これが急激に変動し、レンジを超えることを「ボックス圏からの離脱」、あるいは「レンジ抜け」と言います。

突然の大幅な為替レートの変動は、投資家や企業に計画外の損失を引き起こします。

企業や投資家が、為替の安定を見込んで取引を行った場合、急激な為替変動があるとそのポジションで損失が出ます。特に、レバレッジ(借入金を使った取引)を使っている場合、損失は拡大します。

マージンコールとは、証拠金が不足した際に、追加の資金を入れるように求められる通知です。

例えば、為替の下落によって担保価値が目減りした場合、ポジション維持のために投資家は追加で資金を投入する必要があります。

マージンコールを受けた投資家や企業は、ポジションを維持するために追加の資金を借りる必要があります。

このため、市場での資金需要が高まり、場合によっては他の通貨売りやドル買いを強化する結果となり、為替レートにさらなる変動を引き起こすリスクがあります。

つまり、

レンジで安定していたレートからの急激な変動

↓

損失の発生・追証の発生

↓

ポジション維持のための追加資金借り入れ

↓

為替レートのさらなる変動を呼ぶ可能性

という流れになるわけです。金融当局による為替介入には、投資家や企業がポジションを整理するための「時間稼ぎ」の意味も含まれている――というわけです。

(吉田ハンチング@dcp)